播客“精分派”的第四期来也,公众号上传音频后被删,所以要听还要麻烦各位移步小宇宙、苹果播客、喜马拉雅搜索“精分派”收听。以下是逐字稿:2024 年,很多基金从业者都在说“红利基金”大火。但每次遇上这类话题,我都会泼点“冷水”。为什么许多人在...

A股板块轮动加剧,跨年大妖来袭,这几只票主力已明显介入!微信搜索关注【研讯小组】公众号(可长按复制),回复666,领取代码!

播客“精分派”的第四期来也,公众号上传音频后被删,所以要听还要麻烦各位移步小宇宙、苹果播客、喜马拉雅搜索“精分派”收听。

以下是逐字稿:

2024 年,很多基金从业者都在说“红利基金”大火。

但每次遇上这类话题,我都会泼点“冷水”。

为什么许多人在说红利火,一个很直观的数据是各类红利 ETF 基金,在 2024 年上半年,总规模增长了 300 亿元。而同期,主动偏股基金,就有点惨。以长江证券的一份统计,仅仅是 2024 年二季度,主动权益基金就被净赎回了2634.38亿。

一边是火焰,一边是冰山,基金从业者跟红顶白,跟着规模转,自然是觉得红利大火。

但作为一个在A股市场浸润了二十多年的媒体从业者,我见过真正红利板块的高光时刻,所以我知道当下的红利投资,红利基金们,距离“火”,实在太遥远了。

如果以增量而言,今年上半年红利类 ETF规模增长 300 亿元至 700 亿元左右,的确是一个极为迅猛的增长。但你横向对比,放在整个 ETF 基金 2 万多亿元的市场规模下,却又是沧海一粟。一个更微观的对比,整个红利类 ETF 不过区区 700 亿元的规模,而科创板50指数,仅最大的两个 ETF,加起来的规模就超过 1000 亿元。

其实如果你留意一下各类公众号、视频网站,看看每天有多少人在聊半导体、新能源、AIGC 这些热火的行业,又有多少人在聊煤炭、银行这些红利主流行业的?相比前者的火热,红利行业的冷清,应了朱自清的那句名言,热闹是他们的,我什么都没有。

在 A股的历史上,许多如今的红利行业不是没红火过。我印象最深刻的,莫过于 2007 年大牛市的下半年,我还是一个刚刚进入证券媒体不久的小白,一位海龟理财师在理财培训上大力给我们推荐银行股,在分析了诸多的利好之后,留下了一句我迄今难忘的名言:XX银行,放心买,随便买。这种不看估值只管买入的豪爽,我在此后的十几年里听到过很多次,比如中石油上市,比如创业板的泡沫,最近一次则是 2021 年初,我在茅台等白酒股的追捧者那又听过一次。

见过太多次股民基民对特定行业的疯狂,所以我知道当下的红利真算不上红火。

其实,在过去十几年的 A股发展史中,红利属于一个没有“易红体质”的投资类别。

回首过往十几年,A股的炒作思路,如果用指数来代表,大体可以分为四大类:

小盘股,以中证1000 指数为代表。

科技成长,以创业板指数为代表。

核心资产,以大盘成长指数为代表。

低估值价值股,以中证红利为代表。

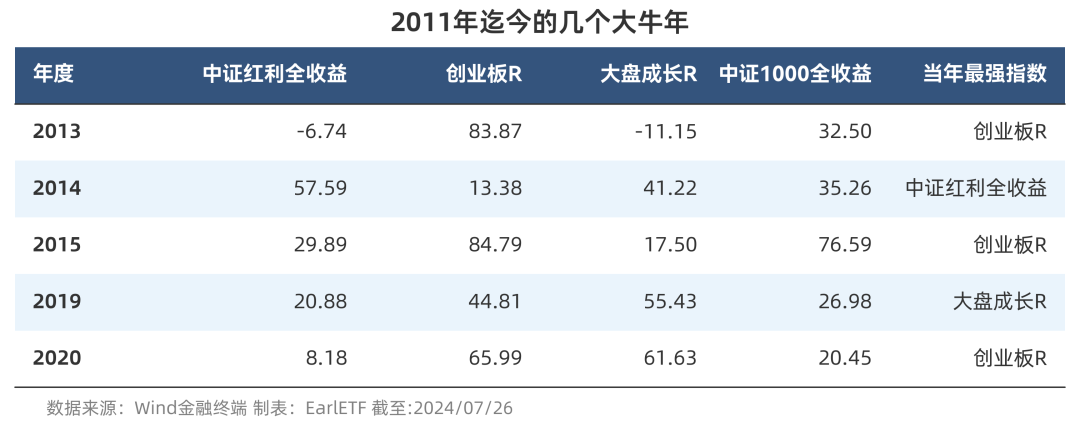

我统计了一下,2011 年到 2024 年 7 月 26 日的十多年里,你猜哪个指数是四个指数中获得年度冠军最多的指数?请注意,我在下面的比较,全部采用的是包含了股息再投资收入的全收益指数。

老实说,在没有拉数据对比之前,我也没想到中证红利指数竟然那么强。在 2011 年迄今的 14 年里面,竟然拿了 8 次冠军,堪称是常胜将军了。

为什么作为“常胜将军”的红利板块,在 A股的存在感却那么低?

某种程度上,这与红利投资常年“在路旁”的特性有关。

《在路旁》是民谣诗人钟立风的一首民谣歌曲,在几年前的综艺《民谣 2022》上,他更以此比喻民谣歌曲的现状,他觉得伴随《乐队的夏天》大火的摇滚,是站在路中央,而民谣则是“在路旁”的状态。

虽然在钟立风的歌中,“在路旁/一朵鲜花正在开放/在路旁/鸟儿展开它的翅膀/在路旁/欢乐的号角已吹响”,但毫无疑问,在路旁的,终究不是焦点,受到的关注度,是比不了在路上的那些风景。

红利投资,其实也是一样的道路。

虽然中证红利指数在上面的比较中,是常胜将军,但她胜利的那些时点,用当下一个热门词汇来说,往往被视为是“A股的垃圾时间”。

如果我们以中证红利指数、创业板、大盘成长和中证1000 这四个指数任意一个出现过 30%以上的上涨视为牛市的标志,那么 2011 年迄今,一共有五个年份,依次为 2013 年至 2015 年的三年,和广大基民更熟悉的 2019 年以及 2020 年。

很可惜,这五年的年度最强指数中,中证红利指数就出现过一次,而且还是最没有存在感的一年。

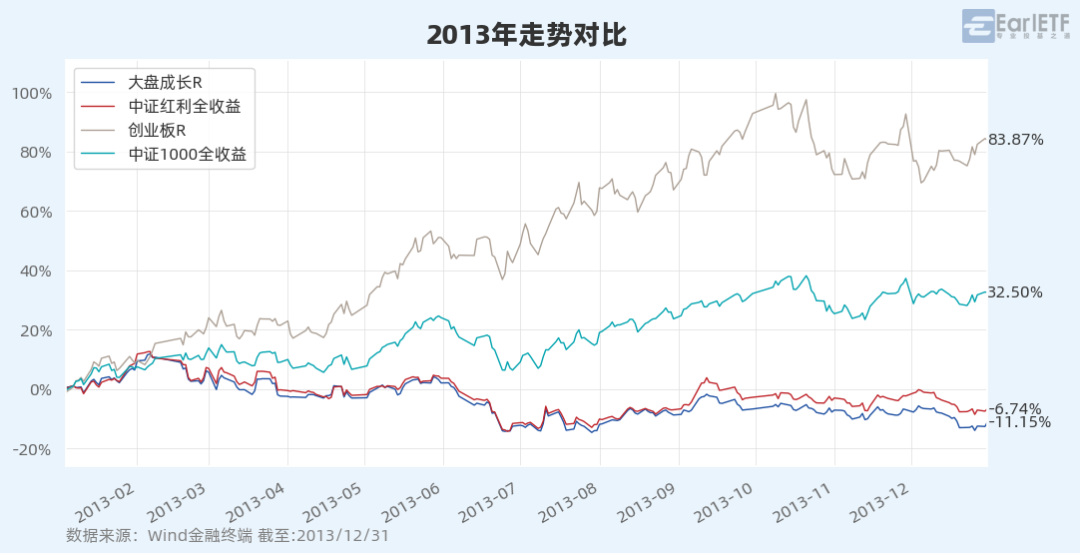

先来说 2013 年。当年四个指数中的冠军是创业板,大涨 83.87%,而那一年中证红利指数却微跌 6.74%。2013 年是 A股历史中著名的“结构化大年”。那一年的背景是,创业板从 2009 年末开板后经历了一般炒作后,在2011 年到 2012 年出现了腰斩的调整,并在估值调整到位业绩回升后出现了一波炫目的大反弹。当时市场的热点几乎全在创业板,公募基金能不能切入创业板,堪称是至关重要的决策。

2014年,以全年数据来看,中证红利指数算是难得拿了个冠军。但如果你仔细回看当年走势,就会发现这个冠军的含金量是大打折扣的。

2014年,在经历了前一年创业板的大涨之后,市场热点开始发散,不再聚焦于创业板个股,而是向小盘股发散,所以中证1000 逐步走强,到当年 10 月底的年内累计涨幅就超过 40%。而同期中证红利指数涨了不过 20%。但是 2014 年的最后两个月,许多老股民记忆犹新的金融板块异动,伴随券商股2个月上涨 123%,银行股 2 个月大涨52.47%,中证红利指数才在年末异军突起,实现了全年 57.59%的涨幅,成为四个指数中的冠军。

但是,中证红利指数 2014 年最后两个月的走势,其实并没有给太多投资者留下深刻印象。

一方面,涨得太快,太凶残,绝大多数投资者都跟不上,所以享受到赚钱效应的少之又少。

另一方面,则是随之而来的 2015 年,小盘股在配资加杠杆的助推之下,拉开了一波更绚烂更疯狂的行情。

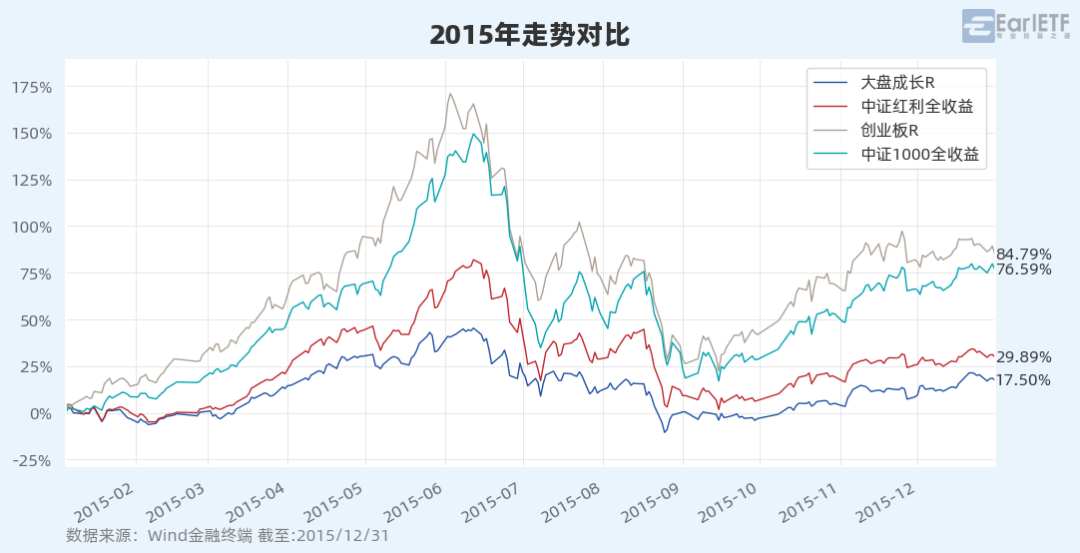

在 2015 年上半年,中证1000 的涨幅一度逼近 175%,毫不夸张的说,在那段时间里面,谁给你推荐一个股票,如果第二天只上涨了区区 5%,你都可以骂那个人水平太臭。当时的市场就是那么疯狂。虽然下半年,伴随对配资的打击,A股出现了迄今也罕见的流动性推动的“股灾”,出现了罕见的千股跌停,但通过汇金救市,市场还是缓了过来。创业板和中证1000 的 2015 年涨幅,依然有 84.79%和 76.59%,与之相比,中证红利指数不过 29.89%。

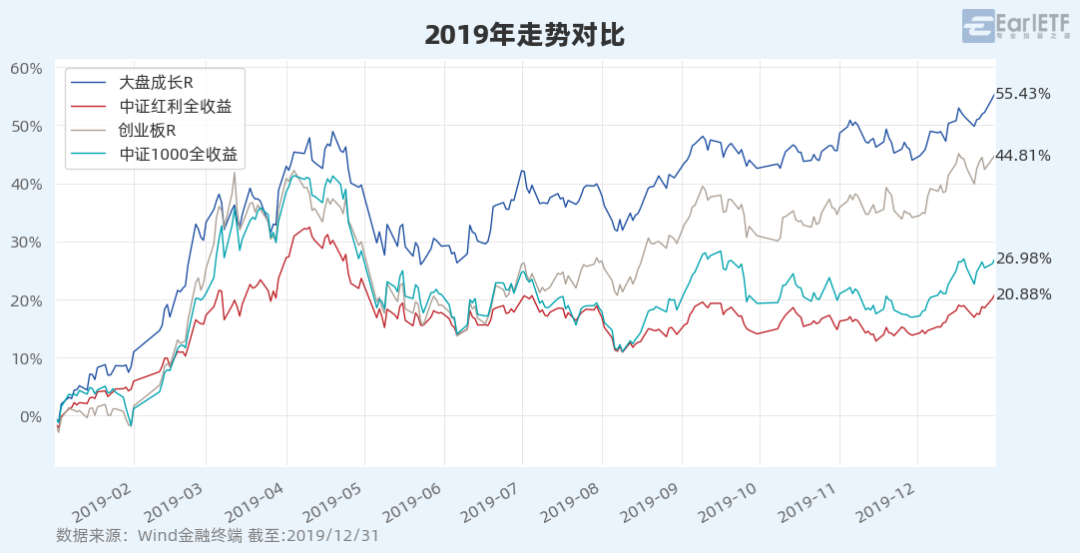

2015 年之后,A股落寞了好几年,直到 2019 年才有了新一波牛市,一波核心资产推动的牛市。当时的背景是美国量化宽松,十年期美债利率也就 2%上下,所以许多增长稳健的“核心资产”被追捧,认为只要增长稳健,在低利率下估值高点也没事。那一年,大盘成长上涨了 55.43%,再加上互联网基金销售平台助推,公募基金真正火起来了。而当年,中证红利指数就涨了 20.88%,虽然绝对值不俗,但在与其他指数的比较中,太颓废。

2020 年,新冠疫情的突入而来,让美国进一步量化宽松,美国 10 年期美债的最低收益率只有 0.32%,这也让核心资产进一步走强,当年上涨 61.63%,当然热点也略微发散,创业板有成长的加持,全年上涨 65.99%。而这应该算是中证红利指数在刚刚回顾的几波牛市中最落寞的一年,只上涨了 8.18%,在那种动不动顶流基金两年累计翻倍甚至翻两倍的狂热中,中证红利指数一年连两位数涨幅都没有,可想而知有多不受待见。

在复盘完 A股这五个大牛年份,也就能明白红利投资为什么在 A股乏人问津,从来不热门了。

毕竟,基金投资这东西,是不是热门,很大程度上不是取决于长期回报,而是取决于短期人气。牛市,无疑是人气最旺,关注度最高的年份。

而中证红利指数在这些年份总是表现不好,总是不吸引眼球,就有点像那种平常摸底考都是年级第一,但到了真正考场,就发挥失误的选手,总会让人扼腕。

幸好,投资这事儿,追求的是长跑,而不是一考定终身。

如果我们计算一下 2011 年迄今四个指数的年化回报,就更能看得出彼此的差异有多大。

从 2011 年到 2024 年 7 月 26 日,中证红利全收益指数的年化收益是 7.91%,一个相当不错的数字;与之相比,创业板全收益(创业板 R)是年化收益 3.48%,而大盘成长全收益(大盘成长 R)则是 2.12%,至于中证1000 全收益,更是只有微乎其微的 0.1%。

所以,投资这事儿最有趣的地方就在这里,热门与赚钱往往是两回事。

但是,绝大多数普通投资者的投资性格,却往往注定了不会喜欢红利。

说到这个问题,最近在和一个朋友聊天时,我说红利这种慢慢赚钱的风格,不适合当下社交网络 E 人爱炫耀,喜欢在朋友圈、小红书发基金收益的风格。

顺着这个,我也想起了一个有趣的问题,按照MBTI 十六型人格理论,哪一类最偏爱红利投资?

虽然我觉得现代年轻人应该对 MBTI 耳熟能详,不过为了避免还有人对此不了解,就简单介绍一下。

MBTI 十六型人格,是基于四个一分为二的维度,将人的性格分成了十六种。这四个维度分别是:

外向 (E) / 内向 (I):描述一个人获取能量的方式。

感觉 (S) / 直觉 (N):涉及信息的接收方式。

思考 (T) / 情感 (F):描述决策过程。

判断 (J) / 知觉 (P):涉及对外部世界的态度。

那么哪类人格会偏爱红利基金?我把这个问题扔给了几个国内大模型,得到了一堆不那么一致,但又有高度统一之处的答案。

我的提示词是这么写的:

请搜索网络了解什么是 MBTI 人格分类以及红利基金的特性,并分析判断 MBTI 中哪一类人最倾向于投资红利基金

对于这个问题,kimi 的回答给了四种答案:ISTJ、ISFJ、ESTJ和ENTJ,反正 TJ是主流,也就是崇尚思考和判断是核心。

至于文心一言,给了三个答案:ISTJ、ESTJ、INTJ,同样三个都是 TJ。

通义千问,给了四个答案:ISTJ、ISFJ、ESTJ、ESFJ。

智谱清言的答案比较简约,ISTJ 和 ISFJ。

至于豆包,属于有什么问什么的好学生,我的提示词问的是哪一类,那就只给一个答案:ISTJ。

虽然这五个大模型的答案不尽相同,但有一点是相同的,他们都认为 ISTJ 也就是所谓的物流师或者说守序者性格,是最偏爱红利基金的。

这个答案,我觉得还真有点意思,因为我自己的十六型人格分类就是 ISTJ。

这里我摘引一下豆包对这个问题的分析,可以更能看出大模型为什么这么判断。

豆包首先指出红利投资四大特色:

• 高股息率

• 业绩波动较小

• 震荡市中防守能力强

• 爆发力略有不足

为什么选择 ISTJ,豆包的解答是这样的:

基于红利基金的特性,ISTJ(检查员型)这类性格的人可能更倾向于投资红利基金。ISTJ 型性格的人责任心强、严肃可靠,能够把工作和家庭生活各方面都安排得井井有条。他们在工作中表现的状态往往是非常理性且冷静的,注重效率,对待工作非常勤恳。同时,他们在工作中,往往更注重逻辑,对事物进行客观分析。因此,ISTJ 型性格的人可能更倾向于投资红利基金,因为红利基金的风险相对较低,收益相对稳定,符合他们的投资风格。

你觉得这样的分析有么有道理?如果你是 ISTJ分类的,也欢迎留言说说你是不是喜欢红利投资。或者你喜欢红利基金的,也欢迎留言聊聊你的 MBTI 分类。

当然,性格或许只是决定一个基民会不会喜欢红利基金的一个因素。

其实,我觉得最核心的,或许还是每个人的幸福价值观。

你的幸福,到底来自于内心的平衡,还是来自于与外部他人的比较?落到基金投资上,你的幸福感是到底是来自于常年年化收益8%的目标达成,还是来自于牛市比别人赚的更多的优越感?

在这个社交网络盛行的时代,我们似乎已经被无数的信息包围,朋友圈里的晒单、小红书上的炫耀、基金吧、股吧里的讨论,无一不在撩拨着我们的神经。那些买基金大赚三位数百分比的故事像极了武侠小说中的奇遇,让每一个平凡的读者都幻想自己只要输对一个六位数的代码,能成为那个幸运儿。

在没有社交网络的时代,这种刺激,不是没有。比如类似 2007 年和 2015 年的牛市,当时各类证券报纸,一个永恒的主题就是发掘80 后股神、90 后股神,用一个个入市没几年小伙子大赚的故事,来刺激老股民的神经。

当然,报纸时代,80 后股神、90 后股神的故事,毕竟还是少见,证券类报纸也就是偶然来个一篇,但到了社交网络时代,那就是每分每秒就能看到了。

“我为什么不能像别人那样赚大钱?”在类似 2019 年、2020 年的市场环境下,这种想法几乎每天都会出现在我们的脑海中。当周围的人,社交网络上的人谈论起他们的投资收益时,那份焦虑便油然而生。这时候,基民开始不断地比较,不断地质疑自己的选择,甚至对自己的能力产生了怀疑。这种比较心,其实正是佛教上“分别心”的表现之一。它让我们失去了内心的平静,也让我们偏离了投资的初衷,远离红利类投资。

过去数年,买红利基金的基民,的确是多了不少。但其中有多少是真正对于红利投资的风格认同,是能够接受那种慢慢变富观念的?对此我深表怀疑。我甚至觉得,许多买红利基金的基民,或许与 2021 年初买白酒的基民一样,只是追逐着涨幅排行榜靠前的基金,期望赚快钱。

如果是这样,那么就与红利类基金的历史风格背道而驰,或许未来成长股、科技股只要一涨,他们就又会抛弃红利类基金去追逐新的热点,并在下一波牛熊循环中重演 2021 年后的悲剧。

在这个充满诱惑的世界里,要成为一个成功的基民,最重要的或许是有一颗平静的心。只有这样,我们才能在变幻莫测的市场中保持清醒,做出正确的决策。投资,终究是一场马拉松,而非短跑比赛。基民最好是不要被眼前的浮云遮蔽了双眼,也不要被心中的分别心所左右。保持内心的宁静与坚定,才能在这条路上走得更远。我始终觉得,著名的深度价值基金经理,管理中泰星元的姜诚姜老板有句话与红利投资的精神内核是最贴切的,那就是:可以慢,未必慢。

就以这句话,结束今天这期播客。拜拜。

A股板块轮动加剧,跨年大妖来袭,这几只票主力已明显介入!微信搜索关注【研讯小组】公众号(可长按复制),回复666,领取代码!

本站内容转载请注明来源并提供链接,数据来自互联网,仅供参考。如发现侵权行为,请联系我们删除涉嫌侵权内容。

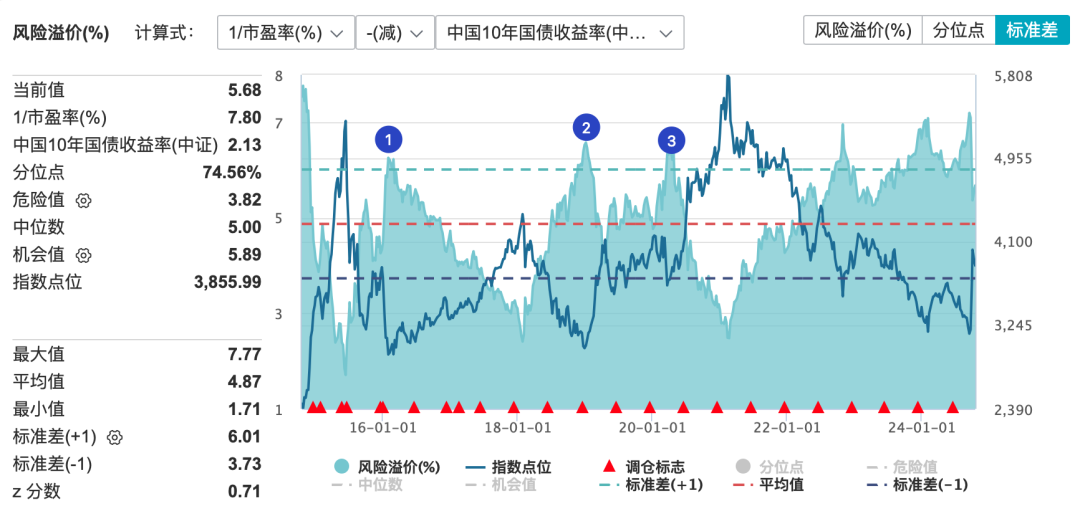

股债性价比看沪深300,再跌多少才宜人(EarlETF2024年10月17日文章)

韭圈儿的神奇沪深300 抄底指标,还能怎么用(EarlETF2024年10月22日文章)

沪深300 估值一图看全,及一个坏消息(EarlETF2024年10月28日文章)

科创双雄买哪个?遇事不决还问TA(EarlETF2024年10月23日文章)

未雨绸缪的 ETF 品种(EarlETF2024年10月14日文章)

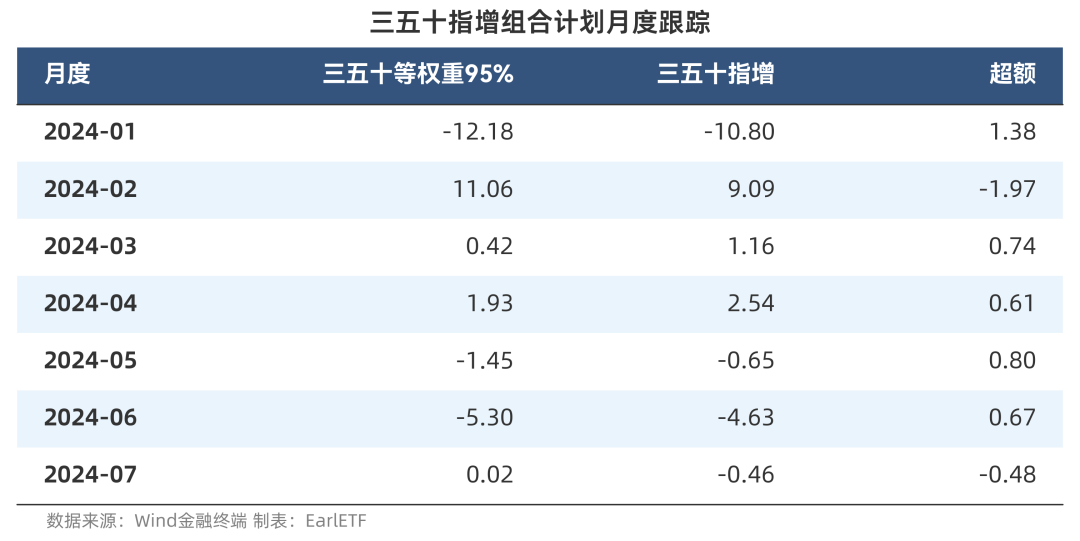

这波抄底,指增 ETF 靠谱吗(EarlETF2024年10月18日文章)

当股市的闪电劈下,你可以躲开(EarlETF2024年10月29日文章)

中证红利股息率跌破 5%?!发生了什么(EarlETF2024年07月30日文章)

教科书一般的上涨 | 数据复盘 10月25日(EarlETF2024年10月26日文章)

新一波下跌开始? | 数据复盘 10月15日(EarlETF2024年10月15日文章)

版权投诉请发邮件到1191009458#qq.com(把#改成@),我们会尽快处理

Copyright©2023-2024众股360(www.zgu360.com).AllReserved|备案号:湘ICP备2023009521号-3

本站资源均收集整理于互联网,其著作权归原作者所有,如有侵犯你的版权,请来信告知,我们将及时下架删除相应资源

Copyright © 2024-2024 EYOUCMS. 易优CMS 版权所有 Powered by EyouCms